فرض کنید یک یا چند ایده جدید برای سرمایه گذاری دارید، چگونه می توانید از سودآور بودن سرمایه گذاری مطمئن شوید یا چند سرمایهگذاری را برای انتخاب بهترین گزینه مقایسه نمایید؟

بودجهریزی سرمایهگذاری تابعی از مدیریت است که از تکنیک های مختلفی برای کمک به تصمیم گیری استفاده میکند. نرخ بازده داخلی یکی از معیارهای تصمیم گیری در سرمایهگذاری است.

نرخ بازده داخلی (IRR) معیاری است که در بودجه بندی سرمایه برای ارزیابی سودآوری سرمایهگذاری های احتمالی استفاده میشود. نرخ بازده داخلی نرخ تنزیلی است که باعث می شود ارزش فعلی خالص (NPV) کلیه جریان های نقدی حاصل از یک پروژه برابر با صفر شود. محاسبات IRR به همان فرمول مشابه NPV تکیه می کنند.

این نرخ بازده را "داخلی" می نامند زیرا هیچ عامل بیرونی (مانند تورم) را در نظر نمی گیرد.

به هنگام مطالعه طرح سرمایهگذاری، شاهد جریانات مختلف نقدینگی شامل جریانات نقدینگی دریافتی و جریانات نقدینگی پرداختی در طول عمر طرح سرمایهگذاری هستیم. به منظور محاسبه خالص ارزش حال جریانات نقدینگی طرح سرمایهگذاری (NPV)، باید ارزش حال مجموع جریانات نقدینگی پرداختی را از ارزش حال مجموع جریانات نقدینگی دریافتی کسر کنیم.

حال اگر NPV مثبت باشد، بدین معنا است که ارزش حال جریانات نقدی دریافتی از ارزش حال جریانات نقدی پرداختی بیشتر است و لذا طرح سرمایهگذاری بازگشتی بیشتر از نرخ بازگشت سالانه مورد انتظار سرمایه گذاری (r%) به دنبال خواهد داشت. به عبارت دیگر سرمایهگذاری به نفع سرمایه گذار خواهد بود.

بالعکس در صورتی که NPV منفی باشد، پذیرش طرح سرمایهگذاری به نفع سرمایه گذار نخواهد بود زیرا طرح قادر نیست نرخ مورد انتظار سرمایهگذار (r%) را بازگرداند.

در صورتیکه NPV مساوی صفر باشد بدان معنی است که طرح سرمایهگذاری بازگشتی معادل r% دارد. این نرخ همان نرخی است که سرمایهگذار قادر است از سرمایه خود در بیرون از طرح به دست آورد. در واقع طرح سرمایهگذاری منفعتی اقتصادی برای سرمایهگذار نخواهد داشت و سرمایهگذار در خصوص پذیرفتن یا نپذیرفتن این طرح بی تفاوت خواهد بود.

NPV به سرمایهگذار کمک میکند تا از سودده بودن یا سودده نبودن طرح با توجه به نرخ بازگشت مورد انتظار خودش آگاه شود ولی این نرخ اطلاعاتی در مورد میزان سود پروژه به سرمایهگذار نمیدهد. در این مرحله سرمایهگذار باید نرخ بازده داخلی (IRR) طرح را به دست آورد.

نرخ بازده داخلی یا Internal Rate of Return نرخ تنزیلی است که براساس آن خالص ارزش حال جریانات نقدینگی طرح سرمایهگذاری (NPV) برابر با صفر میشود. به عبارت دیگر این نرخ، نرخ تنزیلی است که بر اساس آن ارزش حال جریانات نقدینگی دریافتی و ارزش حال جریانات نقدینگی پرداختی با یکدیگر برابر خواهند شد. این نرخ در حکم نرخ بی تفاوتی (سر بهسر) در خصوص پذیرش و یا عدم پذیرش طرح سرمایهگذاری از نگاه سرمایهگذار طرح میباشد.

نکته

نرخ تنزیل (نرخ هزینه فرصت یا نرخ سود انتظاری) در حقیقت نرخی است که سرمایهگذار قادر است تا از سرمایه خود در خارج از طرح سرمایهگذاری نیز بهره برداری کند. بدین ترتیب این نرخ از یک فرد به فرد دیگر متفاوت است. به بیان دیگر اشتباه خواهد بود اگر این نرخ را همیشه برابر با نرخ بهره بدانیم. نرخ هزینه فرصت هنگامی برابر با نرخ بهره است که بهترین حالت جایگزین برای افراد در خارج از طرح سرمایهگذاری، بانک باشد.

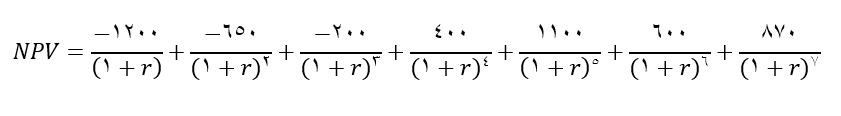

به منظور محاسبه نرخ بازده داخلی، میبایست از فرمول محاسبه خالص ارزش حال استفاده کرد و در آن نرخ تنزیلی را جست وجو کرد که به ازای آن خالص ارزش حال برابر با صفر میشود. خواهیم داشت:

$FV_0=$ مبلغ سرمایه گذاری اولیه

$T=$ تعداد دوره زمانی

مثال:

فرض کنید خالص جریانات نقدی طرح سرمایهگذاریای به صورت زیر باشد. نرخ بازده داخلی را محاسبه کنید.

| سال اول | سال دوم | سال سوم | سال چهارم | سال پنجم | سال ششم | سال هفتم |

| 1200- | 650- | 200- | 400 | 1100 | 600 | 870 |

پاسخ:

می دانیم که خالص ارزش حال جریانات نقدی طرح به صورت زیر محاسبه میشود:

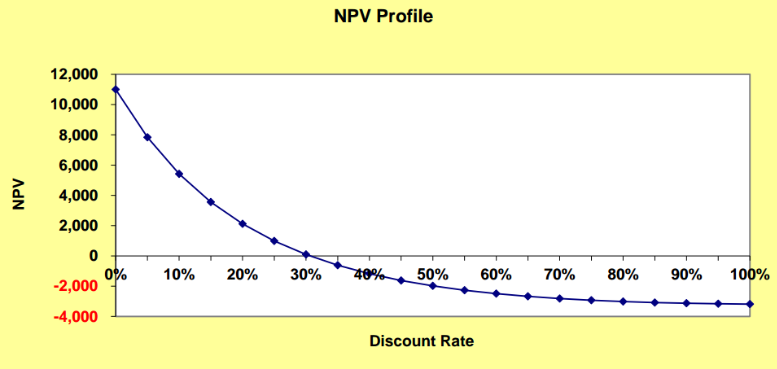

حال اگر بتوانیم نرخ تنزیل (r) یا discount Rate را به گونهای تعیین کنیم که NPV را برابر با صفر کند، آن نرخ تنزیل همان نرخ بازده داخلی خواهد بود.

همانطور که در نمودار فرضی بالا مشخص است نرخ تنزیلی (discount Rate) که در آن نقطه، نمودار NPV مساوی صفر شده است همان نرخ بازده داخلی یا IRR طرح است. حال تصور کنید طرح سرمایهگذاری با نرخ بازده داخلی 30% داریم و این طرح را به 3 سرمایهگذار مختلف میخواهیم پیشنهاد دهیم.

سرمایهگذار اول فردی است که اگر در این طرح سرمایهگذاری نکند، پول خود را در بانک سپردهگذاری میکند و نرخ سودی معادل 20% دریافت میکند. زمانیکه این طرح به این سرمایهگذار پیشنهاد میشود به دلیل اینکه نرخ بازده داخلی طرح از نرخی که سرمایهگذار قادر است در بیرون از این طرح کسب کند بیشتر است، این طرح برای این فرد دارای توجیه اقتصادی است لذا هنگامیکه IRR>r باشد NPV نیز مثبت است.

سرمایهگذار دوم فردی است که اگر در این طرح سرمایهگذاری نکند در بیرون از این طرح نیز حرفهای دارد که دقیقا توانایی کسب سود 30 درصدی از سرمایه خود را دارد. در این صورت اگر این طرح با نرخ بازده داخلی 30 درصد را به این فرد پیشنهاد دهیم نسبت به پذیرش سرمایهگذاری و یا عدم سرمایهگذاری در این طرح بی تفاوت خواهد بود و NPV=0 خواهد بود.

سرمایهگذار سوم فردی است که به عنوان مثال تجارتی دارد که سالانه سودی معادل 50 درصد از سرمایه خود کسب میکند. در صورتیکه این طرح با نرخ بازده داخلی 30 درصد را به وی پیشنهاد دهیم فرد سرمایهگذاری در این طرح را نمیپذیرد زیرا طرح فاقد توجیه اقتصادی جهت سرمایهگذاری برای این فرد است لذا درصورتیکه IRR<r باشد، NPV منفی است.

دستور IRR در اکسل

این دستور در اکسل به صورت زیر است:

منظور از Values، زنجیره جریانات نقدی است و Guess گزینه اختیاری است و منظور از آن نرخی است که حدس می زنیم نزدیک به نرخ بازده داخلی باشد. اگر مقداری برای آن تعیین نکنیم اکسل به صورت پیش فرض، آن را ۱۰٪ در نظر می گیرد.

همچنین اکسل به صورت پیش فرض اینگونه برای دستور IRR در نظر گرفته است که جریانات نقد در انتهای دوره تحقق می یابند. بنابراین در مواردی که جریانات نقدینگی در ابتدای دوره تحقق یافته است، بهتر است از ابزار کاربردی Goal Seek برای محاسبه IRR استفاده کنیم.

محدودیتهای استفاده از نرخ بازده داخلی (IRR)

محدودیت اول: نرخ بازده داخلی (IRR) معیار مناسبی جهت مقایسه و اولویت بندی طرحهای سرمایه گذاری نیست. به عبارت دیگر اگر نرخ بازده داخلی طرح A بزرگتر از نرخ بازده داخلی طرح B باشد، الزاما بدان معنی نخواهد بود که سود اقتصادی (خالص ارزش حال) طرح A از سود اقتصادی طرح B بزرگتر بوده و لذا طرح A بر طرح B اولویت دارد.

محدودیت دوم: نرخ بازده داخلی نشان دهنده میزان بازگشت عملی سرمایه برای سرمایه گذار نمیباشد و در تفسیر این نرخ باید دقت نمود. این نرخ نشان دهنده حداکثر مقدار بازگشتی است که یک سرمایه گذار ممکن است بتواند در شرایط اجرای طرح (در صورت وجود توجیه اقتصادی) آن را کسب نماید. به عبارت دیگر این مقدار نشان دهنده مقدار عملی بازگشت سرمایه در طرح سرمایه گذاری نیست که میتوان این مشکل را با بکارگیری معیار نرخ بازده داخلی تعدیل شده (MIRR) برطرف نمود.

محدودیت سوم: در صورتی که خالص جریانات نقدینگی بیش از یکبار در طول عمر طرح تغییر علامت دهد این امکان وجود دارد که طرح سرمایه گذاری دارای بیش از یک نرخ بازده داخلی باشد (نرخ بازده داخلی چندگانه)

| 4 | 3 | 2 | 1 | 0 | سال |

| 2000- | 1000 | 530 | 500 | 1000- | خالص جریانات نقدینگی |

محدودیت چهارم: این امکان وجود دارد که طرح سرمایهگذاری فاقد نرخ بازده داخلی باشد. این موضوع زمانی اتفاق میافتد که خالص ارزش حال سرمایهگذاری در کلیه سطوح نرخ هزینه فرصت همواره مثبت و یا همواره منفی باشد. تحت این شرایط معیار نرخ بازده داخلی فاقد کاربرد خواهد بود.