ضمانتنامه بانکي نوشتهايست معتبر و مستند که ضمن آن، بانک صادرکننده ضمانتنامه به صورت بدون قيد و شرط، تعهد ميکند که هرگاه متقاضي صدور ضمانتنامه از ايفاي تعهد خود در مقابل طرف قرارداد معامله امتناع کند، بانک، وجه مورد تعهد مندرج در متن ضمانتنامه را به درخواست و مطالبه متعهدله به او بپردازد. موضوع تعهد، ممکن است پرداخت وجه از طرف مديون در وجه داين باشد يا انجام عملي از طرف متعهد به نفع متعهدله حسب قرارداد.

اما چه شدکه نام ضمانتنامه بانکي را بر آن گذاشتند. نوشته موصوف از ابتدا «ضمانتنامه» ناميده شده است و با توجه به آيين نامه صدور ضمانتنامه، مصوب شوراي پول و اعتبار در مواد 1 و 7 آن کلمات مضمونعنه و مضمونله بکار برده شده است که وجه تسميه نوشته بانک مشخص و معلوم ميشود.

در نتيجه، از لحاظ انطباق عمل بانک با ضوابط قانوني، عقد ضمان را در اين مورد جاري دانستهاند. با اين ترتيب، بانک را«ضامن»، متقاضي ضمانتنامه و به عبارت ديگر، متعهد را«مضمون عنه» و متعهدله را «مضمونله» مينامند.

لازم به ذکر است که در متن چهار فقره ضمانتنامه (شرکت در مناقصه - انجام تعهدات - پيشپرداخت استرداد کسور وجه الضمان)که در تاريخ 27/7/73 از طرف بانک مرکزي جمهوري اسلامي ايران به بانکها ابلاغ شده، در عين حال که کماکان کلمه«ضمانتنامه»بکار گرفته شده، ولي مقرر شده که نام شرکت پيمانکار(مضمونعنه) و نام دستگاه اجرايي(مضمونله) در متن ضمانتنامه نوشته شود.

فايده ضمانتنامههاي بانکي

اما سوال اين است که چرا بانک بايد ضامن شخصي شود. به عبارتي ضمانتنامه بانکي چه گرهي را از کار مشتري بانک باز ميکند. ضمانتنامه بانکي يکي از ابزارهاي متداول در قراردادهاي داخلي و بينالمللي است. ضمانتنامه در واقع نوعي وثيقه شخصي است که براي تضمين و امنيت بخشيدن به تعهدات قراردادي صادر ميشود. تعهدات مزبور اجرا نميشوند يا به طول کامل و مطلوب تحقق نميپذيرند.

ضمانتنامه بانکي کاربردهاي گوناگوني دارد بطور مثال، هنگامي که خريداري ميخواهد از طريق مناقصه کالايي را خريداري کند و بيم دارد که برنده مناقصه پيشنهاد خود را ناديده گرفته و از قبول معامله خودداري ورزد، از او ضمانتنامه اجراي مناقصه طلب ميکند تا بدين سان خسارت احتمالي عدم التزام به مناقصه را جبران سازد. يا فروشندهاي که با خريدار خارجي طرف معامله است، ميتواند بر قراردادهاي دراز مدت که ثمن به اقساط پرداخت ميشود، از خريدار ضمانتنامه پرداخت ثمن مطالبه کند، يا کارفرمايي که اجراي يک طرح عظيم صنعتي را به پيمانکار ميسپارد از او ضمانتنامه حسن انجام کار ميستاند.

در فعاليتهاي اقتصادي و عمليات تجاري، بانكها نقش عمدهای را ايفاء ميكنند. بانكها در عرصه اقتصادي، مانند قلب تپنده ای خون را به شريانهاي اقتصادي پمپاژ كرده و باعث حيات اقتصاد ميباشند. براي انجام اين وظيفه، اسناد و اوراق زيادي را صادر میکنند و در جامعه به گردش در ميآورند. اين اسناد و اوراق بانكي را مي توان به گلبولهاي خون تشبيه كرد كه بوسيله آنها، غذا و اكسيژن به بافتهاي مختلف اقتصاد ميرسد و باعث حيات بخشهاي مختلف اقتصادي ميگردد.

ضمانت نامههاي بانكي در زمره اسناد اعتباري قرار دارند كه با صدور و به گردش در آمدن آنها در اقتصاد و تجارت، مشكلات و معضلات مالي پروژه هاي سبك و سنگين بخشهاي مختلف دولتي و خصوصي مرتفع ميگردد.

با اين توضيح ، به اهميت «ضمانت نامههاي بانكي» به عنوان يكي از مهمترين اسناد و اوراق بانكي پي مي بريم.

ضمانت نامه را بانك به دستور مشتري و به نفع شخص ثالث صادر ميكند و بانك صادر كننده، متعهد ميشود كه تا ميزان ضمانت نامه و تا قبل از سررسيد ضمانت نامه، به مجرد اعلام ذينفع و بدون قيد وشرط، وجه ضمانت نامه را بصورت نقدي به ذينفع پرداخت نمايد. پس مشخص شد كه اولاً: ضمانت نامه سندي مكتوب است. ثانياً:پرداخت وجه ضمانت نامه از سوي بانك حتماً بايد بصورت وجه نقد باشد. از طرفي، ضمانت نامه، سند غير قابل برگشت است بدين معنا كه به محض صدور از ناحيه بانك، بانك متعهد مي شود و اين تعهد قابل برگشت نيست.

بنابراين براي صدور يك ضمانت نامه بانكي، سه قرار داد منعقد مي شود:

۱-قرارداد بين مضمونٌ عنه (دستور دهنده) و مضمونٌ له (ذينفع)

اين قرارداد را قرار داد اصلی يا پايه ميگويند. پس از تحقق شرايط اين قرارداد، مبالغي ميبايست به ذينفع پرداخت گردد.

۲-قرارداد بين مضمونٌ عنه (دستور دهنده) و ضامن (بانك صادر كننده ضمانت نامه)

اين قرارداد را قرارداد «تبعي» گويند چرا كه به تبع قرارداد اصلی يا پايه كه بين مضمونٌ عنه با مضمونٌ له بسته شده است و براي اداي دين مضمونٌ عنه به مضمونٌ له از جانب بانك (ضامن) منعقد میشود.

۳-قرارداد بين ضامن (بانك صادر كننده) و ذينفع (مضمونٌ له)

اين قرارداد، همان ضمانت نامه است كه به موجب آن، بانك صادر كننده به عنوان ضامن متعهد ميگردد به محض اعلام ذينفع، مبلغ مندرج در ضمانت نامه را قبل از سررسيد آن، به ذينفع بپردازد.

قرارداد سوم از نظر ماهيت حقوقي كاملاً از قرارداد اول و دوم مجزا است. هر چند پيرو وتابع قرارداد اول ميباشد؛ بدين معنا تا مضمونٌ عنه تعهدي به مضمونٌ له نداشته باشد به سراغ بانك و ضمانت نامه بانكي نميرود و اصولاً زمينه اي براي صدور ضمانت نامه بانكي فراهم نمیآید.

نکته کاربردی:

ضمانتنامههای بانکی غیرقابل انتقال بوده و فقط توسط ذینفع مندرج در متن ضمانتنامه قابل استفاده است.

ویژگی های ضمانت نامه بانکی نسبت به سایر اسناد تجاری

- اصل استقلال ضمانتنامه بانکی: صرف نظر از قرارداد بین طرفین و نوع رابطه تجاری مابین آنها، و بروز اختلاف احتمالی بین طرفین قرارداد، هیچ تاثیری در وصول ضمانت نامه بانکی ندارد و به محض درخواست ذینفع، بانک صادرکننده ضمانت نامه، مکلف به پرداخت وجه آن است.

- اصل تجریدی بودن ضمانت نامه بانکی: مجرد بودن ضمانت نامه بانکی به این معنی است که اختلاف بین صادر کننده ضمانت نامه بانکی و دارنده اولیه سند تجاری، در حق اشخاص ثالث، و یا دارنده با حسن نیت هیچ تاثیری ندارد. اصل تجریدی بودن ضمانت نامه بانکی با سایر اسناد تجاری مانند برات و سفته، مشترک است.

ضمانت نامه هاي ريالي بانكي نیز به لحاظ متنوع بودن تعهدات و با توجه به عرف بانكداري به انواع مختلف زير تقسيم مي شوند:

۱- ضمانت نامه شركت در مناقصه يا مزايده :

ضمانت نامه شرکت در مناقصه در واقع یک سند بانکی است که شرکت ها و سازمان ها برای شرکت در مناقصه موظف به تهیه و ارائه آن به کارفرما میباشند.

ضمانت نامه مناقصه به صورت یک ضمانت نامه بانکی با مدت اعتبار ۳ ماه پس از تاریخ افتتاح پیشنهادات مناقصه میباشد که همراه پیشنهاد قیمت از جانب پیمانکار به کارفرما ارائه داده خواهد شد و مدت آن حداکثر تا سه ماه دیگر نیز توسط کارفرما قابل تمدید است.

چنانچه مناقصه گر در مدت زمان مقرر از پیشنهاد خود عدول نماید دستگاه مناقصه گزار را متحمل زیان هایی خواهد کرد پس در واقع مناقصه گر با ارائه پیشنهاد نوعی تعهد برای خود ایجاد خواهد کرد که می بایست تا زمانی مشخص به تعهد خود عمل نماید که مطابق بند "ژ" ماده یک آیین نامه اجرایی ماده ۱۳ قانون اساسنامه هیات رسیدگی به شکایات مناقصه به آن "مدت اعتبار پیشنهادها" میگویند.

بدین ترتیب قرارداد با برنده اول در مهلت پیشبینی شده در اسناد، منعقد خواهد شد چنانچه برنده اول از انعقاد قرارداد امتناع نماید و یا ضمانت انجام تعهدات را ارائه ننماید، تضمین مناقصه وی ضبط و قرارداد با برنده دوم منعقد میگردد. در صورت امتناع نفر دوم تضمین وی نیز ضبط و مناقصه تجدید خواهد شد.

مطابق بند ث ماده ۱۰ آیین نامه تضمین در صورت وقوع شرایط ضبط تضمین (مطابق قرارداد) و اقدام کارفرما برای ضبط وی موظف است این موضوع را طی ابلاغیه ای با ذکر مستندات و دلایل به مضمون عنه اعلام نماید.

در راس ۶ ماه چنانچه ضبط ضمانت نامه از طرف دستگاه اجرایی تقاضا نشده باشد تضمین شرکت در مناقصه با درخواست کتبی پیمانکار خود به خود آزاد میگردد.

۲- ضمانت نامه حسن انجام تعهد يا كار:

به منظور حسن انجام تعهد و براي تضمين انجام صحيح و به موقع تعهدات و يا كاري كه مدنظر مضمونله است؛ اين نوع ضمانت نامه صادر میشود.متداول ترين مورد استفاده اين نوع ضمانت نامه، توسط پيمانكاران (بعنوان ضمانت خواه) براي تضمين حسن عمل انجام تعهدات خود در قبال كارفرما و يا اطمينان خاطر كارفرما از صحت عمل پيمانكار و بازدهي پيش بيني شده كار انجام شده تامدتي معين پس از اتمام كار، اين نوع ضمانت نامه اخذ ميگردد و ميزان آن معادل پنج درصد مبلغ پيمان منعقده است. ضمانت نامه حسن انجام تعهد، تا تاريخ تصويب صورتمجلس تحويل موقت معتبر است. كاربرد اين ضمانت نامه معمولاًپس از آن است كه شخصي در مناقصه برنده ميشود و كارفرما با آن شخص (پيمانكار) قرارداد جديدي منعقد ميکند و به منظور حسن اجراي تعهدات ناشي از قرارداد از پيمانكار ميخواهد كه به مبلغ معيني (معمولاً پنج درصد ميزان پيمان) ضمانت نامه بانكي اخذ و تحويل كارفرما دهد.

۳- ضمانت نامه پيش پرداخت (استرداد پيش پرداخت):

معمولاً به منظور تقويت بنيه مالي و تكميل تجهيزات و تسريع در پيشبرد كار پيمانكار، كارفرما درصد معيني از مبلغ پيمان را به صورت پيش پرداخت به پيمانكار ميپردازد. به منظور ايفاي تعهدات پيمانكار در مقابل مبلغي كه دريافت كرده، كارفرما از پيمانكار ميخواهد كه «ضمانت نامه پيش پرداخت» اخذ و به وي تحويل دهد.

وجوه پيش پرداخت در مراحل مختلف صورت وضعيتها به طريقي كسر ميگردد و مبلغ ضمانت نامه نيز بر اساس اعلام كارفرما يا اعلام پيمانكار (ضمانت خواه) و تأئيد كارفرما(مضمون له)، معادل مبلغ كسر شده در هر نوبت تقليل و حداكثرتا تاريخ تحويل موقت كارگاه، اين ضمانت نامه بايد آزاد گردد. ضمانت نامه پيش پرداخت، فاقد سررسيد بوده ومادام كه مبلغ آن ازطريق مبالغ واريز شده به ترتيب فوق به صفر تقليل نيافته،معتبر است.

۴- ضمانت نامه استردادكسور وجه الضمان:

معمولاً ده درصد مبالغ ناخالص صورت وضعيت هاي پيمانكار، توسط كارفرما به عنوان تضمين حسن انجام كار در طول مدت انجام پيمان كسر ميگردد و در صورت تقاضاي پيمانكار مبني بر استرداد اين كسور وجه الضمان، كارفرما در مقابل ضمانت نامه بانكي، اين مبالغ را به پيمانكار مسترد ميكند. اين قبيل ضمانت نامه هاي بانكي به ضمانت نامه «استرداد كسور وجه الضمان» مشهور ميباشند.

معمولاً معادل پنجاه درصد مبلغ اين ضمانت نامه به محض تصويب صورت وضعيت قطعي توسط كارفرما، آزاد شده و نصف باقي مانده تا تصويب صورتمجلس تحويل قطعي- طي مدت معين براساس پيمان- كماكان معتبر ميباشد.

شايان ذكر است ممكن است كارفرما به يكي از ضمانت نامه هاي حسن اجراي تعهدات ناشي از قرارداد يا استردادكسور وجه الضمان اكتفا كند و يا بر حسب اقتضاي قرارداد اصلي و مصالح خود، هر دو ضمانت نامه را از پيمانكار مطالبه كند.

۵- ضمانت نامه گمركي:

چنانچه صاحبان كالاهاي وادراتي براي ترخيص کالای خود نتوانند حقوق گمركي را نقداً و دفعتاً واحده پرداخت نمايند. معادل آن را ضمانت نامه بانكي به گمرك ميسپارند. اين ضمانت نامه ها ممكن است به صورت اقساط ماهيانه و يا به سررسيد معين صادر شوند.

با صدور ضمانت نامه فوق، يك نوع تعهد پرداخت براي بانك صادر كننده ضمانت نامه به وجود ميآيد كه مي بايست در سررسيد معين و يا در تاريخ تأديه اقساط، وجه الضمان آن را به گمرك پرداخت نمايد.

همانطوريكه در بالا اشاره شد، اين نوع ضمانت نامه ها براي ترخيص كالاهاي وادراتي ازكشورها ي ديگر به نفع گمرك هاي كشور و به نام وارد كننده كالا صادر ميشوند. اين نوع ضمانت نامه، در نهايت پس از تسويه بدهي وارد كننده كالا (ضمانت خواه) قابل ابطال مي باشد.

اين نوع ضمانت نامه هاي بانكي، بنا به موضوع آن به انواع ذيل قابل تقسيم بندي مي باشند:

الف:ضمانت نامه ترخيص كالا- معمولاً اين ضمانت نامه براي ورود موقت كالا يا ماشين آلات به كشور (جهت شركت در نمايشگاههاي تجاري) مورد استفاده قرار ميگيرند.

ب:ضمانت نامه ترانزيت كالا- به منظور ترانزيت كالا از مرز گمركي، اين نوع ضمانت نامه متناسب با سود و عوارض گمركي صادر میشود.

ج:ضمانت نامه پاساوان كالا- به لحاظ عدم امكان نگه داري كالا در گمرك (به دليل فاسد شدن و يا ساير مشكلات)، اين نوع ضمانت نامه، متناسب با سود و عوارض گمركي جهت ترخيص كالا صادر میشوند

۶- ضمانت نامه تعهد پرداخت:

اين نوع ضمانت نامه ها به منظور پرداخت ديون در سررسيد معين، از طرف بانك صادرمیشود. مانند: ضمانتنامههاي پرداخت ماليات يا پرداخت حق بيمه و…

۷- ضمانت نامه شخص ثالث:

اين نوع ضمانت نامه ها، مضمون عنه آن شخص غير از متقاضي ضمانت نامه (ضمانت خواه) است و معمولاً به علت نداشتن فعاليت بانكي و يا پر شدن حد اعتباري مضمون عنه، بنا بر تقاضاي مشتريان معتبر بانك صادر میشوند.

۸- ضمانت نامه هاي متفرقه:

ضمانت نامه هاي ديگري غير از موارد نامبرده شده ممكن است وجود داشته باشند كه حسب متنی كه ذينفع تعيين و ديكته میکند از سوي بانك تنظيم و صادر میشوند. مانند ضمانت نامه هايي كه براي مشمولين خدمت نظام وظيفه كه بخواهند به خارج از كشور مسافرت نمايند و يا ضمانت نامه هايي در مقابل دادگستري، شهرداريها، سازمانهاي غله، قندوشكر و چاي كشور، ارتش، اداره كار و اموراجتماعي و وزارت دارايي و نظاير آن ممكن است از سوي بانك صادر شود.

ادارات حقوقي بانكها، معمولاً شعب را ملتزم مي كنند كه قبل از صدور اينگونه ضمانت نامهها، حتماً متن مورد در خواست ضمانت خواه را براي اداره حقوقي بانك صادر كننده ارسال كنند و پس از تأئيد متن در خواستي از سوي اداره حقوقي، نسبت به صدور آن اقدام نمايند.

مراحل صدور ضمانت نامه بانكي

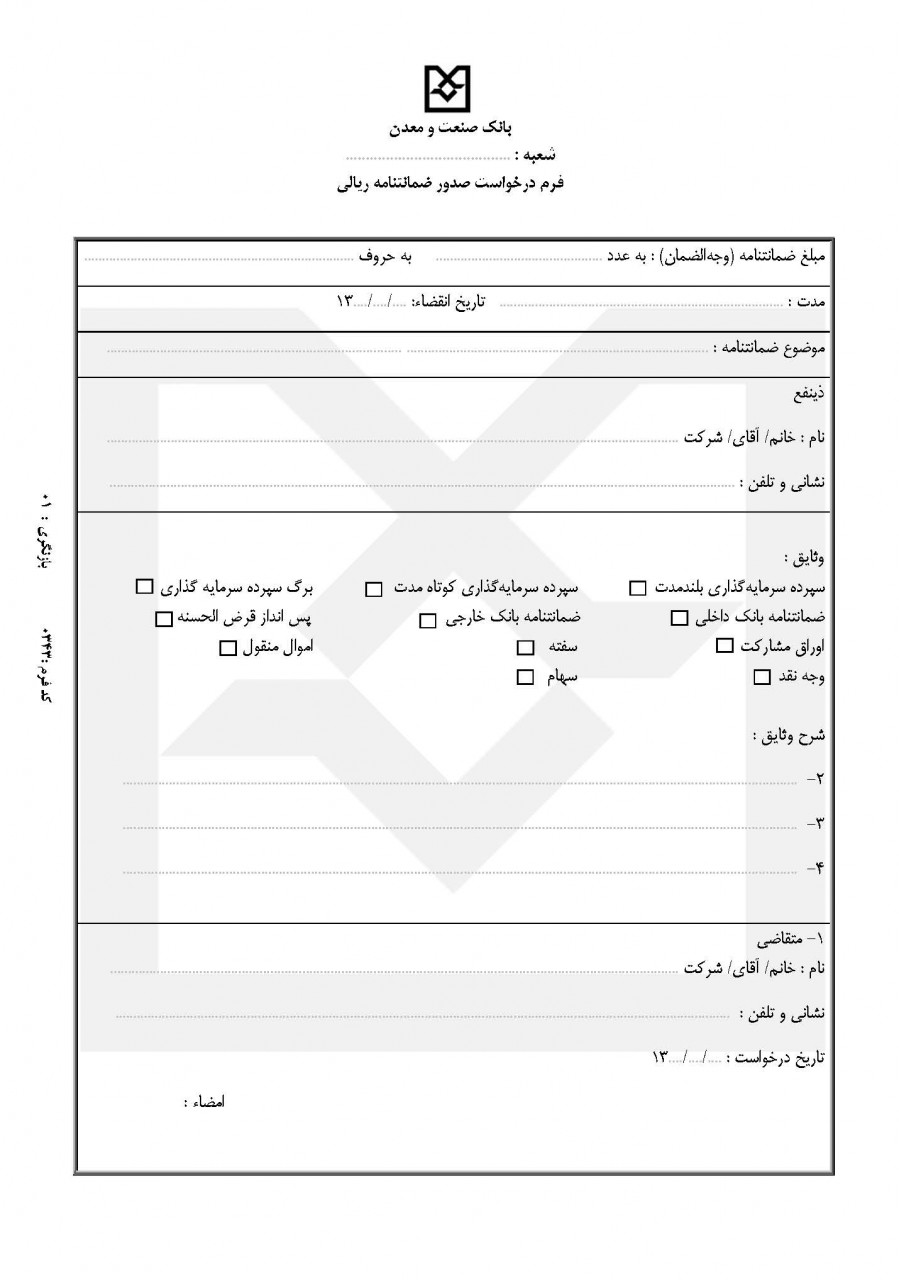

۱- در خواست كتبي:

صدور ضمانت نامه توسط بانك، مانند كليه عمليات بانكي، مستلزم تقاضاي كتبي متقاضي است. بنابراين، اولين مرحله براي صدور ضمانت نامه، تقاضاي كتبي ضمانت خواه است. در خواست كتبي بايد حاوي اطلاعات كامل در خصوص موضوع ضمانت نامه (نوع، مبلغ، طرفين، سررسيد، قابل تمديد بودن، متن مورد توافق ذينفع در صورت وجود) باشد.

ضمن تقديم تقاضانامه، ضمانت خواه، مداركي نيز بايد به بانك ارائه نمايد از جمله: اساسنامه شركت- آگهي تأسيس- آگهي تغييرات ثبتي شركت طي دو سال اخير- پروانه كسب (مجوز فعاليت در بخش بازرگاني)- كارت بازرگاني- صورتهاي مالي دو سال قبل (ترازنامه سودوزيان) با مهر و امضاي شركت- تصاوير شناسنامه، كارت ملي و مدرك تحصيلي مديران و سهامداران عمده شركت- تكميل پرسشنامه ويژه واحدهاي بازرگاني و…

در خواست كتبي فقط به نام خود ضمانت خواه پذيرفته مي شود و پس از دريافت درخواست كتبي، بررسيهاي لازم در خصوص شخصيت متقاضي، صلاحيت فني، اهليت و توانايي مالي و مبلغ و نوع ضمانت نامه و مناسبتي كه اين عوامل با موضوع ضمانت نامه دارند، از سوي بانك مورد ارزيابي قرار مي گيرند.

۲-اخذ و ثائق:

مرحله بعد از تقاضاي كتبي، اخذ و ثائق جهت صدور ضمانت نامه بانكي است. اين مرحله از اهميت و حساسيت ویژهای برخوردار است چرا كه پس از پرداخت وجه الضمان ضمانت نامه به ذينفع، بانك با اتكاي به اين وثائق است كه ميتواند به مبلغ پرداختي خود دست يابد. بنابراين، وثائقی كه بانكها براي صدور ضمانت نامههاي بانكي مطالبه میکنندبه ترتيب اهميت، به انواع زير تقسيم بندي میشوند:

الف: وجه نقد:

صدور ضمانت نامه بانكي با وثيقه نقدي، از كليه وثائق ديگري كه در زير به آنها اشاره مي شود قابل اطمينان تر است. بنابراين، صدور ضمانت نامه در مقابل وجه نقد به هر مبلغ و هر مدت براي متقاضي با اخذ كارمزد طبق تعرفه توسط شعب كليه بانكها بلامانع است. شايان ذكر است كه وجه نقدي كه بابت وثيقه صدور ضمانت نامه اخذ ميگردد مشمول سود نيست.

ب: طلا:

پس از وجه نقد، طلا نيز در زمره معتبرترين وثائق جهت صدور ضمانت نامه به حساب میآید. البته پذيرش طلا بعنوان وثيقه صدور ضمانت نامه از سوي بانكها میبایست حتماً با مجوز اداره اعتبارات بانك مورد نظر باشد كه اداره مذكور نيز پس از اخذ استعلامات لازم به منظور آگاهي از نرخ روزانه طلا و كسر كارمزد ساخت با رعايت صلاح و صرفه بانك، مجوز اخذ اين گونه وثيقه را به شعبه عامل اعلام مینماید.

ج:اوراق قرضه، اوراق مشاركت، سپرده سرمايه گذاري بلندمدت يا گواهي سپرده هاي سرمايه گذاري مدت دار:

صدور ضمانت نامه در مقابل توديع صد درصد مبلغ ضمانت نامه، اوراق قرضه و اوراق مشاركت منتشره براساس مجوز بانك مركزي به مبلغ اسمي و يا صد درصد مبلغ مندرج در برگ سپرده سرمايه گذاري بلند مدت و يا گواهي سپرده سرمايه گذاری مدت دار صورت میپذیرد. سررسید اوراق قرضه، اوراق مشارکت و یا سپرده های بلندمدت و… بايد متناسب با سررسيد ضمانت نامه صادره باشد. در صورت سررسيد شدن اوراق قرضه و نظاير آن قبل از سررسيد ضمانت نامه و عدم تمديد، مبلغ سپرده يا اوراق مذكور به حساب سپرده نقدي ضمانت نامهها منظور میشود تا عنداللزوم به راحتي قابل دسترسي باشد.

د: سفته با دو امضاي معتبر (وصولي):

صدور ضمانت نامه در مقابل سفته در صورت توديع حداقل ده درصد سپرده نقدی و حداقل يكصد و بيست درصد سفته معتبر دو امضايي نسبت به نود درصد بقيه مبلغ ضمانت نامه صورت خواهد گرفت. سفته ها يا بايد عندالمطالبه باشند و يا سرررسيد آنها حداقل ده روز قبل از سررسيد ضمانت نامه باشد. چنانچه سفته ها مربوط به اشخاص ديگر بوده و در خلال مدت ضمانت نامه وصول گردد، وجه آن به حساب سپرده نقدي ضمانت نامهها منظور خواهد شد.

ه: سفته با تعهد مشتري (تضميني):

صدور ضمانت نامه در مقابل سفته به تعهد ضمانت خواه (مشتري) و ظهرنويسي ضامن يا ضامنين معتبر به ميزان حداقل يكصد و بيست درصد مبلغ ضمانت نامه پس از كسر سپرده نقدي صورت خواهد پذيرفت. سفته هاي مذكور، عندالمطالبه بوده و در صورت پرداخت ضمانت نامه، نسبت به تعيين سررسيد و وصول آن اقدام خواهد شد.

و:كالاي فاسدنشدني و سهل البيع يا سهام شرکتهای كه در بورس پذيرفته شده اند:

صدور ضمانت نامه در مقابل اين نوع وثائق با موافقت اداره اعتبارات بانكها صورت مي پذيرد. اين نوع ضمانت نامه ها در مقابل حداقل ده درصد سپرده نقدي و يكصد و پنجاه درصد برگ انبارهاي عمومي مربوط به كالا و يا زير كليد گرفتن كالاي سهل البيع و يا سهام شركتهايي كه در بورس پذيرفته شده اند نسبت به بقيه مبلغ ضمانت نامه صورت خواهد گرفت. صدور ضمانت نامه در مقابل وثائق فوق بايد با بررسي دقيق نسبت به سهل البيع بودن وثائق مزبور و ارزش روز آنها انجام گيرد.

ي: غيرمنقول (وثيقه ملكي):

چنانچه وثيقه ارائه شده جهت صدور ضمانت نامه، غيرمنقول باشد؛ صدور ضمانت نامه در مقابل اخذ حداقل ده درصد سپرده نقدي و يكصدوپنجاه درصد وثيقه غيرمنقول نسبت به بقيه مبلغ ضمانت نامه صورت خواهد گرفت.

وثيقه مورد نظر بايد شش دانگ، مفروز، بلامعارض، سهل البيع و داراي سند مالكيت باشد. قبول زمين اماكن تجاري و باغ به عنوان وثيقه اعم از محصور، داخل يا خارج محدوده مجازنمیباشد.

م: ضمانت نامه بانكهاي داخلي یا بانكها يا مؤسسات اعتباري غيربانكي معتبر خارجي:

صدور ضمانت نامه در مقابل اينگونه وثايق، صرفاً با اجازه اداره اعتبارات بانكها صورت مي پذيرد.

سررسيد اين قبيل ضمانت نامه ها ممكن است حداكثر تا سررسيد ضمانت نامه بانك ضامن باشد. براي اطمينان بيشتر، پس از دريافت ضمانت نامه بانك ضامن، بايد طي مكتوبي وصول ضمانت نامه به بانك مزبور اعلام و اضافه شود كه وجه الضمان را در سررسيد،به بانك،(صادركننده ضمانت نامه) پرداخت نمايند.

نسخ ضمانت نامه:

ضمانت نامه بانكي در چهار نسخه صادر میشود.

– نسخه اول (نسخه اصلي) مربوط به مضمونله (ضمانت گير/ ذينفع).

– نسخه دوم مخصوص مشتري (متقاضي/ مضمون عنه).

– نسخه سوم مخصوص بانك صادركننده به منظور ضبط در پرونده ضمانت نامه.

– نسخه چهارم مخصوص بانك صادركننده به منظور بايگاني در كلاسور ضمانت نامهها به ترتيب سررسيد.

نسخه اول براي ارائه به ذينفع (مضمون له) به همراه نسخه دوم ضمانت نامه به متقاضي تسليم میشود و روي نسخه سوم با درج جمله «نسخه اصلي و نسخه دوم ضمانت نامه تحويل اينجانب گرديد» از متقاضي رسيد اخذ میشود.

تقليل مدت يا مبلغ ضمانت نامه:

مبلغ ضمانت نامه طبق در خواست ذينفع در طول مدت ضمانت نامه، قابل تقليل است و بانك به محض دريافت درخواست كتبي ذينفع، دال بر تقليل مبلغ ضمانت نامه، نسبت به تقليل آن حسب درخواست واصله اقدام خواهد كرد و همچنين متقاضي میتواند به ترتيب فوق، تقاضاي كتبي خود را دال بر تقليل مدت ضمانت نامه به بانك صادركننده ارائه دهد و بانك نيز مكلف است وفق تقاضا اقدام نمايد.

تمديد ضمانت نامه:

هر يك از ضمانت نامه هاي بانكي صادره، داراي سررسيد معيني است كه در متن ضمانت نامه منعكس و قيد شده است و اين تاريخ نشان دهنده مدت اعتبار ضمانت نامه است. متقاضي ضمانت نامه (مضمون عنه) در درخواست اوليه تقديمي به بانك و همچنين مضمون له (ذينفع) در طول مدت اعتبار ضمانت نامه میتوانندخواهان تمديد مدت ضمانت نامه باشند و بانك صادركننده نيز موظف است حسب درخواست نامبردگان، نسبت به تمديد ضمانت نامه اقدام نمايد.

به منظور حفظ حقوق بانك و ذينفع، شعب بانكها موظفند دو ماه قبل از سررسيد ضمانت نامه، مراتب را طي مكتوبي به ذينفع (مضمون له) اعلام و يادآوري نمايند چنانچه ظرف ده روز قبل از انقضاي مدت ضمانت نامه، تقاضايي مبني بر تمديد آن از سوي ذينفع به بانك صادركننده واصل نشود، بانك نسبت به ابطال ضمانت نامه در سررسيد، اقدام خواهد كرد.

ابطال ضمانت نامه:

چنانچه مضمون له طي نامهاي با ارسال نسخه اصلي ضمانت نامه و يا مضمون عنه با ارائه نسخه اصلي ضمانت نامه، تقاضاي ابطال ضمانت نامه را نمايند؛ شعبه بانك صادركننده ضمانت نامه،پس از دريافت درخواست ابطال و اوراق ضميمه، نسبت به ابطال ضمانت نامه اقدام و سپرده نقدي و وثائق ضمانت نامه را به متقاضي مسترد ميكند.

همچنين، چنانچه ذينفع تا انقضاي سررسيد ضمانت نامه، وجه الضمان را مطالبه ننموده باشد نيز بانك مجاز است كه نسبت به ابطال ضمانت نامه و استرداد سپرده نقدي و وثائق مربوطه اقدام نمايد.

بنابراين، مدت تعهد بانك بابت ضمانت نامه هاي صادره، حداكثر تا سررسيد ضمانت نامه ميباشد و پس از آن، بانك هيچ گونه تعهدي نسبت به پرداخت وجه الضمان نخواهد داشت.

پرداخت ضمانت نامه:

ذينفع (مضمون له) در طول مدت اعتبار ضمانت نامه (قبل از سررسيد آن) به محض آنكه اراده نمايد میتواند طي مكتوبي خواهان وجه الضمان باشد و بانك صادركننده نيز بلادرنگ مكلف به پرداخت است.

پس از پرداخت وجه الضمان بانك طي اخطاري به ضمانت خواه (مضمون عنه) اعلام ميكند كه وجه الضمان پرداختي را به بانك واريز نمايد. چنانچه ضمانت خواه اقدامي به عمل نياورد، بانك نسبت به اجراي وثائق ضمانت نامه از طريق مراجع قضائي اقدام خواهد كرد.

مفقودي ضمانت نامه:

در بعضي مواقع ممكن است اصل ضمانت نامه (نسخه اصلي) توسط مضمون له (ذينفع) يا مضمون عنه (متقاضي/ ضمانت خواه) مفقود شود. در اينگونه موارد، بانك صادركننده ضمانت نامهمیتواند با رعايت نكات زير، نسبت به صدور المثني ضمانت نامه اقدام نمايد:

– موضوع فقدان ضمانت نامه لازم است كتباً از طرف مشتري يا ذينفع به شعبه صادركننده اعلام شود.

– چنانچه ضمانت نامه توسط متقاضي (مضمون عنه) مفقود شده باشد، شعبه صادركننده بايد موضوع مفقود شدن را كتباً به ذينفع اعلام و در خصوص صدور المثني،نظريه ذينفع را استعلام نمايد.

مطالبه وجه ضمانت نامه بانکی:

در عرف بانکی در خصوص مطالبه وجه ضمانت نامه بانکی اصطلاح ضبط ضمانت نامه را نیز به کارمیبرند. مطالبه وجه ضمانت نامه در واقع اقدامی است اداری برای دریافت مبلغ آن، از نظر عرف بانکی ذینفع به شخصی اطلاق می شود که نام و مشخصات او در متن ضمانت نامه قید شده باشد و بانکهای صادرکننده ضمانت نامه، معمولاً و صرف نظر از نقش ذینفع در قرارداد مبنای صدور ضمانت نامه خود را فقط در مقابل شخصی که در متن ضمانت نامه از او تحت عنوان ذینفع نام برده شده است مسئول و متعهد میدانند.و در عین حال تأکید شده است که مطالبه وجه ضمانت نامه ماهیتاً عملی قائم به شخص نیست و ذینفع میتواند اجرای این گونه اعمال و اقدامات اداری را به دیگری واگذار کند.

شرایط مطالبه وجه ضمانت نامه بانکی:

ذینفع ضمانت نامه برای مطالبه وجه آن باید شروط مندرج در سند ضمانت نامه را رعایت کند و تمامی اسناد و مدارکی را که موجب مفاد ضمانت نامه، ارائه آنها جهت مطالبه ضرورت دارد نیز تهیه و ارائه کرده، تشریفات شکلی مقرر در ضمانت نامه را نیز رعایت کند.

موقعی که اسناد و مدارک و تقاضای مطالبه وجه به ضامن ارائه شده ضامن باید آنها را بررسی کرده و نظر خود را ظرف پنج روز کاری اعلام نماید در صورتی که ضامن مطالبه را مغایر با مفاد ضمانت نامه تشخیص دهد می تواند آن را رد کند در این صورت باید در این باره اطلاعیهای به ارائه شده درخواست بدهد که در بردارنده موارد زیر بوده و با شرایط زیر ارائه شود:

- ضامن مطالبه وجه را رد میکند.

- ذکر هر مغایرتی که ضامن به دلیل آنها مطالبه وجه را رد می نماید.

- اطلاعیه باید بدون تأخیر ارسال شود و در هر حال نباید دیرتر از آخرین ساعت پنجمین روز کاری بعد از ارائه درخواست باشد.

- عدم اقدام طبق این شرایط، ضامن را از ادعای عدم تطابق محروم میکند.

ضامن هیچ تعهد یا مسئولیتی در مورد شکل، کفایت، دقت، اصالت، صحت یا پیامدهای هر گونه امضاء یا مدارک ارائه شده، هرگونه اظهارات که ذکر شده باشد، شرح، اوصاف، ویژگی های مندرج در اسناد، حسن نیت یا اعتبار یا عدم اعتبار شخصی که سند را صادر کرده است ندارد. ضامن تعهد و مسئولیتی در مورد پیامدهای ناشی از تأخیر یا مفقود یا نقص یا سایر اشتباهاتی که در هنگام ارسال اسناد پیش میآید نخواهد داشت. اگر مطالبه بیش از مبلغ کل ضمانت بوده یا اعلام تخلف یا مدارک دیگری که لازم است همراه ضمانت نامه ارائه شود جمعاً مبالغی را که کمتر از مبلغ مطالبه شده نشان دهد مطالبه غیرمنطبق خواهد بود. مبلغ ضمانت نامه باید قبل از انقضای مدت مندرج در آن مطالبه شود و ضامن باید از اجابت درخواستی که خارج از مدت اعتبار ضمانت نامه ارائه شده باشد خودداری ورزد مگر اینکه با رعایت مقررات و تشریفات مربوط و پیش از انقضای مدت اعتبار آن بنا به تقاضای ذینفع توسط بانک تهدید شده باشد.

پس از مطالبه وجه ضمانت نامه باید نسبت به بررسی مطالبه و اسناد و مدارک آن اقدام نموده و در صورتی که مطالبه را منطبق با شرایط ضمانت نامه تشخیص دهد بلافاصله وجه آن را بپردازد. بانک هیچ تکلیفی ندارد تحقیق کند که آیا مضمون عنه در اجرای تعهدات خود تخلف کرده است یا خیر؟

در چه زمانی ضبط ضمانت نامه شرکت در مناقصه رخ خواهد داد؟

این موارد بر اساس بند ۱۲-۵ بخشنامه راهنمای مناقصه عبارتند از:

۱) هرگاه مناقصه گربرنده :

- پیمان را طبق ماده ۲۹ امضا نکند. (امتنا)

- ضمانت نامه اجرای تعهدات را در زمان مقرر (طبق ماده ۳) نسپارد.

۲) در صورتی که طی فرایند رسیدگی به شکایات برای هیات روشن شود تبانی صورت گرفته است (اعم از اینکه با اطلاع مناقصه گزار باشد و یا بدون آن) ضمانت نامه شرکت در مناقصه همه تبانی کنندگان ضبط خواهد شد.

۳) هر گاه مناقصهگر پیشنهاد خود را در مدتی که اعتبار دارد پس بگیرد (انصراف)

۴) عدم فراهم نمودن موجبات تمدید از سوی مضمون عنه با درخواست قانونی مضمون له (عدم تمدید)

با استناد به بند الف ماده ۳۰ قانون محاسبات در تعریف سپرده و این که هر گونه ضبط آن را تابع شرایط مقرر در قوانین و مقررات یا قرارداد دانسته است و مطابق ماده ۶۰ قانون مجازات اسلامی که اخذ زیاده بر قانون را جرم شناخته است لذا ضبط ضمانت نامه مناقصهگر منصرف از پیشنهاد در مدتی که پیشنهادش اعتبار دارد مستند به اسناد مناقصه با درج شرط ضبط یا استناد به عرف خاص (راهنمای مناقصه) یا تشخیص کمیسیون مبنی بر تبانی امکان پذیر است.